Kredide son fırsat penceresi

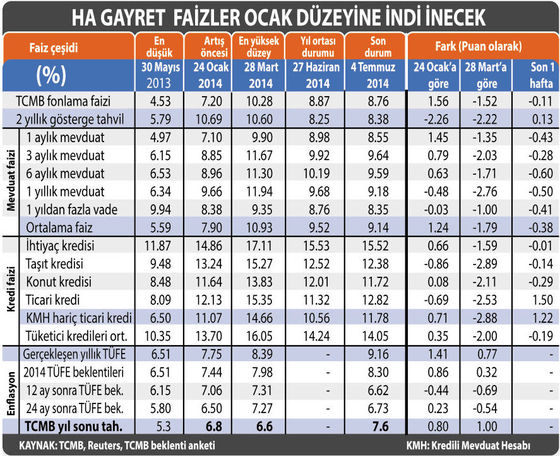

Aşağıda kredi faizlerinin en düşük olduğu geçen yılın mayıs sonu, Merkez Bankası’nın faiz artırımı öncesi, artırım sonrasında çıkılan en yüksek düzey, yılın ilk yarısı ve temmuzun ilk haftası itibarıyla mevduat, kredi, bankaları fonlama ve Hazine faizlerinin değerleri yer alıyor.

- Yapılacak ilk tespit 27 Haziran veya 4 Temmuz itibarıyla bazı faiz oranlarının 24 Ocak düzeyinin de altına geldiğidir. Mesela bir yıl ve daha uzun vadeli mevduat faizleri, taşıt kredisi ve ticari kredi faizleri ocak ayının altına düştü. Burada 24 Ocak tarihi itibarıyla genel faiz oranlarının kısmen yükseldiğini de belirtmek gerekiyor.

- Mevduat faizlerinin ortalaması 24 Ocak’a göre 1.24 puan daha yukarıda, tüketici kredilerinin ortalaması ise yüzde 0.35 daha fazla. Yani kredi faizleri daha hızlı düşmüş.Ticari kredi faizi zaten ocak değerinin altına inmiş.

- Hazine’nin gösterge tahvil faizi ise ocak ayının 2.26 puan altına geriledi. En üste kalan faiz ise TCMB’nin bankaları fonlama faizi, ocak ayının 1.56 yukarısında.

- Yapılacak bir başka tespit ise bankaların bilanço bağlama dönemi olan ilk yarıyı kapatırken kredi faizlerini daha hızlı düşürdükleri, düşen bu faiz üzerinden mevcut kredilerini yeniledikleri, bu arada da 6 aylık bilançolarında kredi portföyünü büyüttükleri, hemen sonrasında ise faizleri normalleştirdikleri görülüyor. Yoksa bir önceki hafta faizleri hızla düşürmelerine karşılık, ilk yarının tamamlanacağı hafta ticari kredilerin 1.5 puan, kredili mevduat hesabı (KMH) hariç ticari kredi faizlerinin 1.22 puan yükselmesi başka türlü açıklanamaz. Bu davranış tarzı da, kredi kullananlar açısından en iyi zamanlamanın bilanço kapatma öncesi olduğunu gösteriyor bize.

- Özellikle konut ve ticari kredi faizlerinin yüzde 12’nin altına inmesi ve aylık maliyetin yüzde 1’in altında oluşması, kredi kullanımı teşvik eden bir unsur.

- Ocak ayına göre kredi kullanımını cazip kılan önemli bir unsur ise enflasyondaki gelişme. Ocakta gerçekleşen enflasyon yıllık yüzde 7.75, 2 yıla kadar beklenen enflasyon yüzde 6.5- 7.5 aralığında ve TCMB’nin yıl sonu tahmini de yüzde 6.8 idi. Temmuzda ise enflasyon 1.41 puan daha çıktı, beklenen enflasyon biraz daha arttı ve Merkez Bankası’nın yıl sonu tahmini 0.80 puan daha yükseldi. Enflasyonda ve beklentilerdeki bu artışlar, kredi faizlerindeki artışları geride bırakıyor. Bu durum özellikle sabit faizden kredi kullanıcılar için daha önemli.

- Bankaların kredi mevduat oranı yüzde 119’a yükseldi. Mevduatlarda artış yok. Bankalar artık dışarıdan kaynak sağlayarak içeride kredi verebiliyor. Bitişikte yer alan analizde de, Türkiye’ye gelen dış kaynağın 5 aylık dönemde yüzde 63 azaldığını gördük. Önümüzdeki dönemde FED tahvil alımlarını sonlandıracak ve buna bağlı olarak faiz artırım sürecini netleştirecek. Bu da küresel bazda likiditenin yön değiştirmesi ve paranın maliyetinin artması anlamına gelebilir. Böyle bir durumda maliyet artışlarının içeride kredi kullanıcısına yansıtılması kaçınılmaz olur.

- Bütün bu nedenler yanında hazır bankalar da istekli iken, kredi kullanmayı düşünen ve planlayanlar için, içine girdiğimiz birkaç ayın en iyi zaman olabileceğini, sonrasında ise havanın ve maliyetlerin değişebileceğini tahmin ediyorum.

Cari açık 12.5, dış kaynak girişi 33.3 milyar $ azaldı

Küresel piyasalar yılın üçüncü çeyreğine iyi başlayamadı. 3-4 Temmuz’da tarihi yüksek düzeylerini gören borsalar son bir haftadır dalgalanıyor. Daha ileri gidemedikleri gibi, geri geliyorlar. Sebep ise birden fazla.

- En baştaki neden ise ABD istihdam verilerindeki hızlı toparlanmanın FED’i tahvil alımlarını uzatmadan ekimde sonlandırmaya, ardından da faiz artırımlarını gündeme getirmeye itmesi. Nitekim hafta içinde açıklanan ve son istihdam verileri görülmeden yapılan toplantının tutanakları, ekimde tahvil alımlarını sonlandırmayı istiyor. Üstelik, FED üyeleri piyasaları “riskleri pek dikkate almadıkları” için de eleştiriyor. Tutanakların üzerine istihdam verilerini de ekleyen piyasalar, FED’in faiz artırım sürecini bir çeyrek kadar öne çekmeye ve 2015’in ilk yarısına almaya başladılar.

- İkinci neden ise Avrupa krizini bu kez bankacılıktan ateşleyecek Portekizli Banka Espirito Santo’nun zor duruma düşmesiydi. Bulgaristan ve Avusturya bankaları yanında Portekiz’in yeniden sahne alması sadece Avrupa borsalarını değil dünyanın geri kalanını da vurdu. Ama hükümetin garantisi hatırlatılınca hafta sonunda kısmı bir toparlanmaya doğru da gidildi.

- Bununla birlikte 3-4 Temmuz’daki en yüksek noktasına göre MSCI Gelişmiş Piyasalar Endeksi yüzde 1.7, gelişmekte olan borsalar ve S&P 500 Endeksi yüzde 1, Eurostoxx 600 Endeksi yüzde 3.5, Nasdaq yüzde 1.6 geriledi. Borsa İstanbul ise zaten 11 Haziran sonrası dalgalanma ve genel bir düşüş eğilimindeydi. Son değerlere göre bu tarihten beri BİST 100’ün kaybı yüzde 3.1, Banka Endeksi’nin de yüzde 6.9 oldu.

- Küresel gelişmeler risk alma iştahını azaltma ve dış kaynak girişlerini sınırlama yönünde. Cuma günü açıklanan mayıs ayı ödemeler dengesi verileri, her ne kadar Türkiye’nin cari açık kaynaklı ihtiyacının azalıyor olduğunu ortaya koysa da, bu henüz yeterli değil. Yılın ilk 5 ayında cari açık geçen yılın aynı dönemine göre 12.5 milyar dolar azaldı ve 32.3 milyar dolardan 19.8 milyara indi. Azalma yüzde 38.5. Ancak aynı dönemde dışarıdan sağlanan kaynak iki kat daha hızlı daraldı. İlk 5 ayda sağlanan dış kaynak geçen yıl 52.6 milyar iken, bu yıl 19.4 milyar dolara indi, 33.3 milyar dolarlık ya da yüzde 63’lük bir azalma meydana geldi.

Küresel piyasalardaki gidiş de bundan sonra daha fazla dış kaynak vaat etmiyor gibi.

SONUÇ: “Öğrenci hazır olduğunda öğretmen gelir.” Robin Sharma