Piyasalar genel seçimi fiyatlıyor

Genel olarak ifade edilirse beklenti kapsamında yer alan her türlü durum piyasa fiyatlarını etkiler. Haziran ayında yapılacağı duyurulan seçimlerin politik ekonomik, sosyal pek çok beklentiyi etkileyecek olması itibariyle önemli bir faktör olduğu açıktır.

Hisse senetleri piyasası, özellikle referandum sonrasında tek başına iktidarın süreceği beklentisini fiyatlara “yükselme” şeklinde yansıtırken, faizlerde de aşağı yönlü harekette etkili oldu. Sıcak para girmeye devam etti. 12 Eylül 2010 Referandum öncesi son kapanışta 60608.08 olan İMKB100, 25 Ekim kapanışa gelindiğinde %18 artış ile 71489 seviyesine geldi. Buraya kadar aşırı tepki verdiğinin farkına varan piyasamız, takip eden dönemde faiz oranlarında düşüşün devam etmesine rağmen, daha yüksek seviyeleri halen göremedi. Önemli bir saptama ise, bu dönem zarfında 12 Eylül seviyesinin altını görmeyen endeksin, minimum seviye olarak ancak 31 Ocak’ta 61957 olmasıydı. Bu anlamda piyasalar aslında referandum ile fiyatladığı aşırı pozitif algı seviyesini geri alıyordu. Son olarak; 4 Şubat kapanışta 63355.45 olan endeksin halen 60608-71489 bandını dikkate alırsak alt seviyeye çok daha yakın fiyatlama yapıldığını görürüz. Endeks bazında özetle, piyasalar referandum sonrasında verdiği yukarı yönlü tepkiyi Genel Seçim öncesinde azaltmış görünüyor.

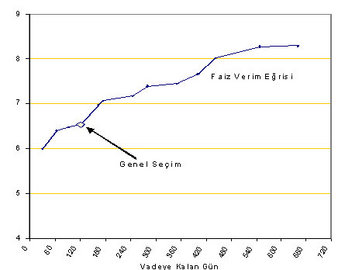

Faiz oranları açısından bakıldığında; açık piyasa işlemlerinde faiz oranlarının %9 seviyelerinden gerileyip %7’nin altını kısa bir süre de olsa test etti. TCMB’nin artık indiremez diye düşünüldüğü politika faizini %7’den %6.25’e düşürebilme hamlelerini izledik. Bugüne gelindiğinde referans faizlerin yine %8’in üzerinde kaldığı, bankaların daha önce hızla düşürdükleri konut kredi faizlerini yukarı çekmek zorunda kaldığını görüyoruz. 700 güne kadar vadeli tahvil ve bono piyasası verilerini kullanarak elde ettiğimiz faiz verim eğrisine göre piyasaların vadelere göre beklentilerini de yorumlayabiliriz.

Sadece seçim tarihi öncesi ve sonrası olarak ayrım yaptığımızda, piyasaların seçim sonrasında daha yüksek risk primi beklediklerini teyit ediyoruz. Öyle ki; halen çok kısa vadeli getirinin örneğin 3-4 ay vadeli bononun iskonto oranı %7’nin altında iken bu oranın özellikle seçimi takiben 1 aylık vadeler için hızlı yükselmesine yönelik fiyatlama olduğu dikkati çekiyor. Bir diğer ifadeyle, bugün “piyasalar” seçime yönelik beklentisini “kaygılı” fiyatlamış durumda. Kaygıları geçerli olmaz ise, hem faizlerde ciddi gerileme, hem de borsada hızla 70 binin üzeri teyit edilebilecek. Unutmadan bu sadece “bugünkü piyasa oyuncuları”nın beklentileri üzerine bir değerlendirmedir (ki, çoğu yabancı sermaye kökenine dayalı).