Önce 19 Mart’ta İstanbul Belediye Başkanı’nın tutuklanmasıyla uç veren iç şok, sonra nisan başında ABD’nin ithal ürünlere gümrük vergisini 100 yılda bir görülecek rekor düzeylere çıkarmasıyla dış şok eklendi.

➔Yabancı yatırımcılar Türkiye varlıklarını satıp çıkmaya başladı.

➔Bu durum döviz kurunda önce bir sıçramaya yol açsa da, faiz artırımı ve yüklü döviz satışı yoluyla kısmı normalleşme sağlandı.

➔ Şimdi bir ayın sonunda dolar ve eurodan oluşan kur sepeti yüzde 6 arttı ve döviz rezervlerinde 44 milyar doları bulan azalmaya yol açtı.

➔Kurdaki artış enflasyonist bekleyişleri de bozdu. Geriye dönüp baktığımızda çifte şokun yarattığı ortamda müdahalenin boyutu çok büyük. Hem beklentilerin düzeltilmesi hem de kaybedilen rezervlerin kısmen de olsa yerine konması gerekiyor.

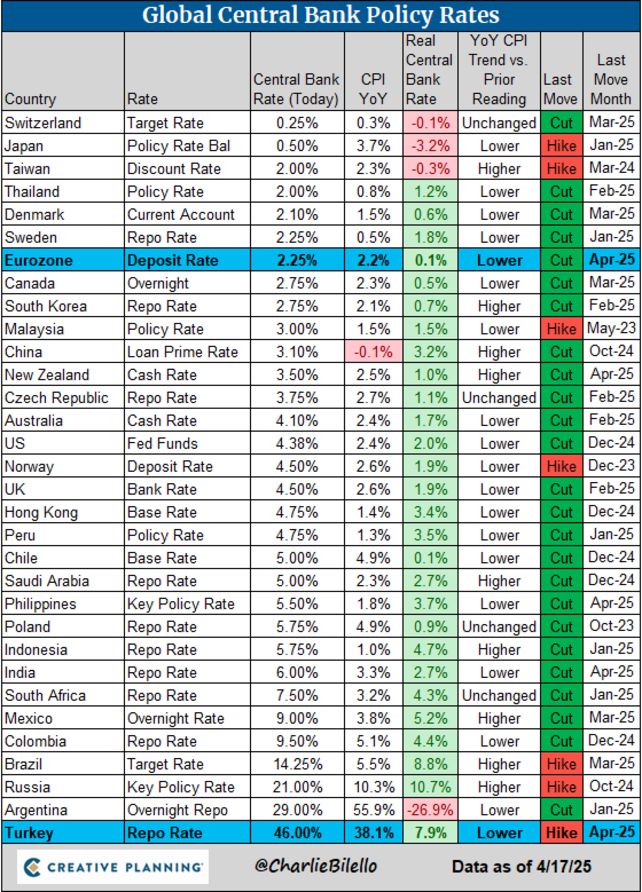

➔Bu nedenlerle aralık ayından beri son üç toplantısında faiz indirimine giden ve toplamda 7.5 puanlık düşüş sağlayan Merkez Bankası dün politika faizini 3.5 artırdı. Üç aylık toplam indiriminin yarısını geri aldı.

3.5 PUANLIK ARTIŞ FİİLİYATIN RESMİLEŞMİŞ HALİ

➔Gerçi 19 Mart sonrası hemen bir haftalık politika faizini bir kenara koymuş ve gecelik faizleri 3 puan artırarak fonlamayı buradan yapmıştı. Böylece fiili faiz oranını yüzde 46’ya çıkartmıştı. Bu da epeyce işe yaramıştı.

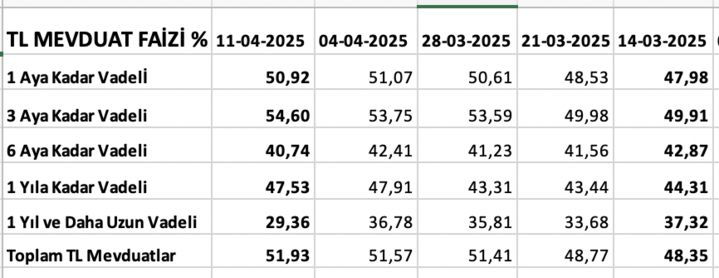

➔11 Nisan itibariyle son dört haftada üç aylık TL mevduat faizi 4.7 puan yükselerek yüzde 54.6’ya çıktı.

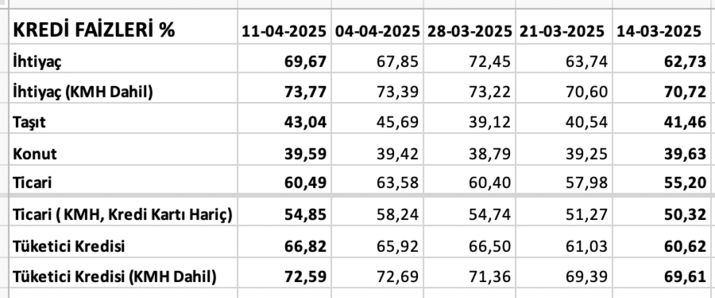

➔KMH ve kurumsal kredi kartı hariç TL ticari kredi faizi de aynı dönemde 4.5 puan artışla yüzde 54.85’e yükseldi.

➔Yine aynı tarihler itibariyle 2 yıllık gösterge hazine faizindeki artış 9.7 puan oldu ve yüzde 44.96’ya çıktı. 10 tahvil faizi de 5.2 puanlık yükselişte yüzde 31.61’e vardı.

➔Merkez Bankası dünkü adımıyla işe yarayan bu faiz düzeyini resmi politika faizi haline getirdi, geçici olmaktan çıkarak enflasyon ve kurun kontrol işini sağlam kazığa bağladı.

➔Para Politikası Kurulu, bir hafta vadeli repo faiz oranını yüzde 42,5'ten yüzde 46'ya yükseltti, gecelik borç verme ve borç alma faiz oranlarını sırasıyla yüzde 49 ve yüzde 44,5'e yükseltti.

➔Faizlerdeki bu artırım fiili durumun politika haline dönüştürülmesi olduğundan piyasalara etkisi pozitif gibi algılandı. Borsa yükseldi, Türkiye risk priminin göstergesi CDS ve döviz kurları geri geldi. Döviz kurları düştü, hatta Hazine faizi yarım puan kadar geriledi.

➔Merkez Bankası bu adımı piyasalardaki dalga boyunu azaltıcı, kur üzerine kurulu karamsar senaryoları azaltıcı, yurtiçi yerleşiklerin TL’de kalmasını teşvik edici ve dövize geçmelerinin maliyetini yükseltici etkilere sahip.

YURTİÇİ TALEP FAKTÖRÜ

➔Kurul yaptığı açıklamada "Enflasyonda kalıcı bir düşüş ve fiyat istikrarı sağlanana kadar sıkı para politikası duruşunun sürdürüleceğini" belirterek faiz artırım gerekçesini şu cümlelerle açıkladı:

➔“Aylık temel mal enflasyonunun finansal piyasalardaki gelişmelerin etkisiyle nisan ayında bir miktar yükseleceği, hizmet enflasyonunun ise görece yatay seyredeceği öngörülmektedir.

➔Öncü veriler yurt içi talebin ilk çeyrekte ivme kaybetmekle birlikte öngörülenin üzerinde seyrettiğini ve enflasyonu düşürücü etkisinin azaldığını ima etmektedir.

➔Küresel ticarette artan korumacı eğilimlerin küresel iktisadi faaliyet, emtia fiyatları ve sermaye akımları kanalıyla dezenflasyon sürecine olası etkileri yakından takip edilmektedir.

➔Enflasyon beklentileri ve fiyatlama davranışları dezenflasyon süreci açısından risk unsuru olmaya devam etmektedir.”

DEĞERLİ TL’YE DEVAM

➔TCMB’nin açıklamasında “Para politikasındaki kararlı duruş; yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerinde düzelme vasıtası ile dezenflasyon sürecini güçlendirmektedir” denilmesi ise neden bu kadar rezerv kaybedildiğini ve kurun kopup gitmesinin önlendiği bir açıklama gibi.

➔Atılan adımın temel amacı da TL’yi değerli kılmaya yönelik. Ya da kurun yükselerek enflasyonu yükseltmesini engellemek.

➔Çünkü yapısal reformlar ki başında tarım ve ticaretin reforme edilmesi geliyor, konut sektöründe atılım yapılarak kiraların kontrol altına alınması gibi konularda herhangi bir faaliyet yok.

➔Merkezi hükümet bütçesi de açık vermeye devam ediyor. Vergi gelirleri artışı var ama harcama ve faiz ödemeleri daha fazla artıyor. Mali taraftan da beklenen destek gelmiyor.

YÜK ŞİRKETLERE VE TÜKETİCİLERE

➔Düşürülmekte olan faizlerin yeniden artırmasının çifte şok karşısında pozitif etkileri daha çok olmasına rağmen negatif etkisi ise şirketlere ve TL ile borçlanan tüketicilere olacak.

➔Faiz oranları zaten yükselmişti. Bir süre öyle de kalacak.

➔Tam da parasal sıkılaştırmada ılımlı gevşemeye doğru gidişi beklerken yeni bir sıkılaştırmayla karşılaşmak elbette şirketleri çok zorlayacak. Kredi kullanan tüketicileri de.

➔Hatta yurtiçi tüketimi torpülemesiyle de büyümeyi aşağı çekici etki gösterecek.

➔Faiz indirimlerini bir süreliğine rafa kalktı. Raftan tekrar indirilmesi, enflasyonun düşmesine ve yurtiçi siyasi gelişmeler yanında yurtdışı piyasaların seyrine yani ikiz şokun kuyruk etkilerinin devamına bağlı olacak.

➔Normalleşme olursa faiz indirimleri yılın ikinci yarısında yeniden başlayabilir.