Riskler+ Trump'la altın çağ mı, fırtınalı yıl mı?

2025 yılı, küresel finans tarihine “fırtına gibi başlayıp şaşırtıcı biçimde sakinleşen” bir dönem olarak geçecek. ABD seçimlerini ezici bir üstünlükle kazanan Donald Trump’ın agresif söylemleri ve sarsıcı politika sinyalleri, yılı daha ilk aylarında küresel ekonomi ve finans piyasaları açısından bir kasırgaya çevirmişti. Ancak Trump’ın zaman zaman geri adım attığı noktalarda piyasalarda başlayan toparlanma, yılı en iyi performanslardan biriyle kapatan bir finansal tabloya dönüştü.

➔Fırtına dindi. Ama geride bıraktığı kum taneleri hâlâ rüzgârda savruluyor.

➔Bu tortu, yani kalıcı etki, borsalar ve riskli varlıklardaki dalgalanmanın sürmesine karşın altın ve kıymetli metallerdeki baş döndürücü yükseliş olarak karşımıza çıktı. Çünkü yatırımcıların güvenli liman arayışı bitmedi, aksine yeni dönemin ana refleksine dönüştü.

➔Trump seçim kampanyasında destekçilerine bir “altın çağ” vaat etmişti. İlk yılında gerçekten de altın parladı ama bu parlama simgesel değil, finansal piyasalarda gerçekleşti.

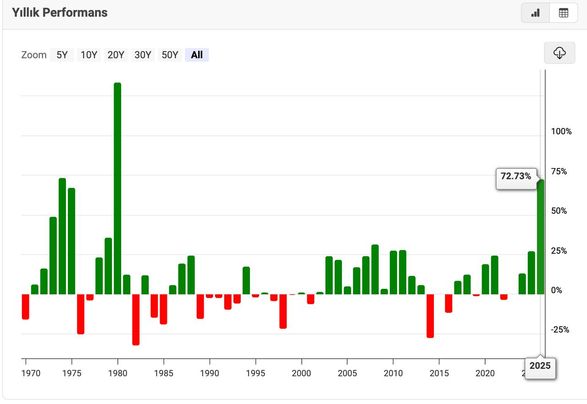

➔Altının onsu 2025 yılında dolar bazında rekorlar kırarak %72’ye ulaştı. Bu oran, 1979 sonrası en yüksek yıllık performans.

➔Altın piyasasının toplam büyüklüğü 32 trilyon dolara çıktı.

➔Altının küçük kardeşi gümüş ise daha da cesur davrandı: %174 yıllık artışla 1979’daki Hunt Brothers manipülasyonu sonrası en güçlü yükselişini gerçekleştirdi.

➔Ve oyun daha bitmiş değil.

➔Çin, 2026’dan itibaren gümüş ihracatını kısıtlama kararı aldı.

➔Elektrikli araçlar, veri merkezleri ve yenilenebilir enerji yatırımları için kritik olan gümüşe talep yükselirken arzın sıkılaşması, volatil ama yukarı yönlü bir fiyat patikasına işaret ediyor.

➔Gümüş artık yalnızca ziynet değil, stratejik bir sanayi metali.

➔Çünkü altın yalnızca bir emtia değil, küresel belirsizliğin para birimi.

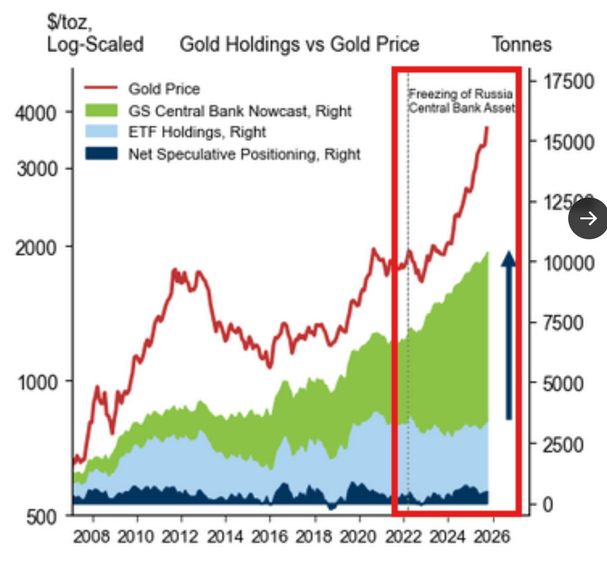

➔Özellikle Asya merkez bankaları için böyle. Rezervlerini çeşitlendiriyor, dolara bağımlılıklarını azaltıyorlar.

➔Dünya jeopolitik bölünmeye hazırlanırken ülkeler de altın ve gümüşle kendilerini korumaya alıyorlar.

➔Şubat 2022 Rusya-Ukrayna Savaşı sonrası merkez bankalarının alımları altının en güçlü destekçisi.

➔Fed başkanlık ataması tartışmaları, para politikasında gevşeme beklentisi, ABD borç dinamiğindeki baskı, Japonya’nın faiz artırımı

➔Dolardan kademeli uzaklaşma eğilimini besliyor ve bu tabloyu tamamlıyor.

➔Sonuçta altın yeniden küresel sigorta poliçesi.

➔Trump verdiği sözü bir anlamda tuttu. Ama bu daha çok varlık sahibi ve finansal sermaye için altın bir çağ. Sokaktaki Amerikalı için değil.

➔Sermaye piyasaları güçlenirken ve varlık fiyatları artarken gelir dağılımı elbette bozuluyor.

➔Serveti, sermayesi olan, paraya erişebilen finansal yatırımcılar bir yıl gibi kısa sürede 27 trilyon dolar hisse senetlerinin değerlenmesinden, 13 trilyon dolar altının kıymetlenmesinden zenginleştiler.

➔40 trilyon doların dünya hasılasının üçte biri olduğunu dikkate alırsak gelir ve servet dağılımında yaratacağı uçurum daha iyi anlaşılır

➔Kazançlar yoğunlaşıyor ama varlık balonlarından kaynaklanan krizlerin faturasını bütün toplum ödüyor ve böylece riskler toplumsallaşıyor

➔Bu nedenle Trump dönemi, tarihe “varlık sahiplerinin altın çağı”olarak düşebilir.

➔Trump yalnızca ABD’nin değil, küresel finansın da en büyük değişkeni.

➔Gündem yoğun, Venezuela ablukası, Grönland söylemi, Ekvator gerilimi Brezilya seçimleri Amerika Kıtasını yeniden dizayn etme çalışmaları.

➔Kasım ayında ABD’nin 2026 ara seçimleri yapılacak. Ve bir gerçek ki, seçime yaklaşan bir başkanın en kolay puan toplama alanı dış politika.

➔Ticaret gerginliklerine ek olarak kasım sonunda ABD–Çin kritik randevusu yine küresel risk primini belirleyecek.

➔Masada nadir toprak elementleri, ticaret dengesi, teknoloji egemenliği, yapay zeka yarışı, stratejik güvenlik ve belki de Tayvan var.

➔Ekimde yapılan ilk zirvede hesaplaşma ertelendi çünkü taraflar gerçekle yüzleşmeye hazır değildi. Bir yıl sonrasına söz kestiler çünkü bu sürede ellerini güçlendirecekler.

➔2026 bu nedenle bir “denge test yılı” olacak. Ve bu testin gölgesi dünya ekonomisinin üzerine düşmeye devam edecek.

➔Türkiye cephesinde 2026, ekonomide normalleşmenin hissedilir biçimde görülebileceği bir ara yıl olmaya aday.

➔Şirketler zorlanıyor, beklentiler güçlü.

➔Enflasyon kademeli olarak gerilerken faizler de düşecek. Kredi kısıtları kademeli gevşetilecek.

➔Ekonomik aktivite daha canlanacak.

➔Tarım bu yıl daralıyor ve büyümeyi aşağı çekiyor. Ancak 2026’da bu negatif etki pozitife dönebilir. Çünkü Türkiye coğrafyasında iki yıl üst üste şiddetli kuraklık ve don olayı yaşanmadı. Tek yılla sınırlı kaldı.

➔Bu bir yandan büyümeye destek verirken bir yandan da, gıda enflasyonu için ilave riskleri sınırlayan bir unsur olabilir.

➔Küresel çapta yaşanacak bir krizden ve derin dalgalanmadan Türkiye elbette etkilenir. Ama bunun dışında içerden kaynaklanabilecek bir gelişme olmaz.

➔Bu aşamada Türkiye’nin finansal risk ve kriz tartışmalarının en kritik başlığına bir parantez açmak gerekiyor:

➔Varlık balonu riski güçlü değil. Faiz oranları reel anlamda çok düşük değil, yüksek de değil.

➔Türkiye’de konuşlanmış sıcak para büyüklüğü geçmişteki gibi yüksek değil. Ciddi bir örneğini Mart ayında yaşadık.

➔Gayrimenkul fiyatları kriz yaratacak düzeylerde değil, geriledi ve enflasyonla birlikte hareket eder düzeye indi.

➔Hisse senetleri ise dünyadan zaten negatif ayrıştı ve yaklaşık %50 iskontolu işlem görüyor.

➔Sermaye ve riskler açısından bankacılık tarafı güçlü.

➔Türkiye tarihinde ilk kez ekonomi ve finans bu kadar kontrollü yönetiliyor. Sistemik banka riski görünmüyor.

➔Ülkenin riski finansal sisteme değil, siyasete ve dış politikaya daha yakın duruyor.

➔Türkiye için 2026 yalnızca ekonomik değil, siyasi hazırlık yılı da olacak gibi.

➔Çünkü 2028 genel seçimlerinin 2027 sonbaharında yapılması güçlü olasılık.

➔Bu nedenle ekonomi yönetimi açısından 2026 hem normalleşme süreci hem de seçim vitrinine hazırlık dönemi.

➔Riskler ise küresel tarafta ve enflasyon tarafında hala var.

➔Ama belirsizlik artık ölçülebilir ve yönetilebilir düzeyde denilebilir.

➔Finansal piyasalarda yaşanacak sert bir düzeltme ile dünyanın krize sürüklenmesi.

➔Japonya’nın artmakta olan enflasyona paralel faiz artırımlarının sürmesinin küresel sistemde yaratacağı kırılmalar.

➔ABD’ye ihracatı düşen Çin’in, iç tüketimini artıramaması sonucu resesyona girmesi.

➔ABD–Çin ilişkilerinde stratejik kırılma yaşanması.

➔ABD iç politik belirsizliği ve ara seçim stresinin baskın hale gelmesi.

➔Fed’e yapılacak atama ve bankanın yönetimi ile para politikası tartışmaları.

➔ABD veya Avrupa ülkelerinde borç dinamiğinde kırılma riski, bütçe açıklarının büyümesi ve tahvil yatırımcılarının güvenini kaybetmesi.

➔Venezuela ile başlayan jeopolitik gerilimlerin Latin Amerika’ya yayılması.

➔Gelişmekte olan ülkelerde borç çevrim sorunlarının büyümesi.

➔Hepsinin üzerinde dalgalanan belirsizlik katsayısı olarak Trump riski.

➔Ukrayna’da barışın imzalanması.

➔Ekonomik ve jeopolitik yönden sıkışmış AB’nin birlik yolunda hamle yapması, savunma yatırımları.

➔Faiz indirim döngüsü ile artan yatırım iştahı.

➔Yapay zeka ve veri ekonomisinin yaratacağı ivmelenme.

➔Yeşil dönüşüm yatırımlarının hızlanması.

➔Gelişmekte olan piyasalara başlayan sermaye akışının yaratacağı potansiyel.

➔Bölgesel ticaret düzeni kurma hazırlıkları ve normalleşme fırsatı.

➔Şirket birleşme ve satın almalarında hızlanma.

➔Turizm ve hizmet sektöründe güçlü seyir.

➔Teknolojiyle verimlilik artışının yakalanması.

- Neden rekabet gücü kura değil, enflasyona bağlı?42 dakika önce

- Yüzde 27 artış 2026 için ne söylüyor?15 dakika önce

- 2026'ya devreden risk: Puslu atmosfer9 dakika önce

- Teknolojiye milyar dolarlık 'cesaret fonu'51 dakika önce

- Faiz şokuna rağmen konut rekoru4 dakika önce

- Üç trilyonluk halka arz fırsat mı risk mi?15 dakika önce

- Fed'den indirim + likidite desteği= piyasa coşkusu46 dakika önce

- Enflasyonda kiranın payı azalıyor, internetin artıyor19 dakika önce

- Parayı saklayan zararda, harcayan niye karda?27 dakika önce

- 2026: Küresel piyasaların 5 büyük kabusu22 dakika önce