Sermaye fakiri, borç zengini Türkiye

Türkiye’nin 2021 sonundaki dış borç stoku 441 milyar dolar açıklandı. Son bir yıldaki artışı 7.2 milyar dolarla yüzde 1.6 düzeyinde kalan dış borcun GSYH'ye oranı ise yüzde 60.4’ten yüzde 54.9’a geriledi. 5.5 puanlık kayda değer gerilemede stok düşüşü değil büyüme oranının yüzde 11’e varması belirleyici oldu.

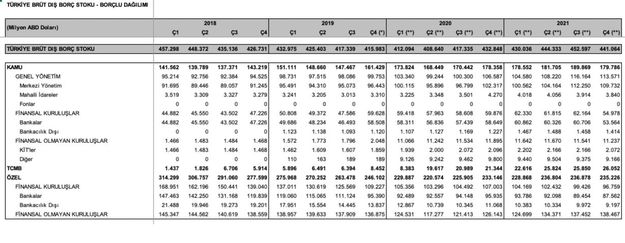

Borcun genel düzeyinden ziyade ana kollarındaki gelişmeler daha önemli bilgiler içeriyor. Bitişikte grafikte yer alan dış borç verileri, rekor düzeye çıktığı 2018 yılı birinci çeyrek ile dip düzeyini gördüğü 2020 yılı ikinci çeyrek ve dün açıklanan 2021 sonu rakamlarını içeriyor.

➔ İlk tespit Türkiye’nin dış borçlanmasının son 3 yıl 3 çeyreklik dönemde azaldığıdır. 2018 ilk çeyrekte 457.3 milyar dolarlık toplam borç stoku 2021 sonunda 441 milyar dolara indi. Rakam olarak 16.2 milyar dolar daha düşük. Bu da yüzde 3.5 azalmaya denk gelir.

➔ İkinci tespit dış borçlar henüz rekor düzeyinin altında seyrediyor olsa da son 1.5 yılda artma eğilimindedir. 2020 ikinci çeyrek sonunda 408.6 milyar dolara inen borçlar 1.5 yılda 32.4 milyara dolar ve yüzde 7.9 arttı.

➔ Artışta Merkez Bankası’nı da dahil ettiğimiz kamu kesimi ile reel sektör şirketlerinin borçlanmaları etkili. 32.4 milyar dolarlık borç artışının yarıdan biraz fazlası 17.7 milyar doları kamu kesimine ait.

➔ Şirketler ise borcun 21.2 milyar dolarlık kısmını yaptı. Finans sektörünün borcunu 6.5 milyar dolar azaltması stok artışını 32.4 milyara dolarda bıraktı.

➔ Bankaların öncülüğünde finansal sektör dış borçlarını 2018 ilk çeyreğinden itibaren düşürüyor. O tarihte 162.2 milyar dolar olan finansal sektör borçları 2021 sonunda 96.7 milyar dolara indi. 3 yıl 3 çeyrekteki azalma 65.4 milyar dolar ve yüzde 40.3 oranında. Bu da önemli bir gelişme.

➔ Çünkü bankacılık ancak yaygın bir tabandan kaynak toplarsa sürdürülebilir. Toplu veya bir kaynağa bağımlılık bankacılık için sistemik risk oluşturabiliyor. Dünyanın 40 türlü hali var. Parayı geri çağırabilirler.

➔ Ancak bankaların dış borçta net ödeyici hale gelmeleri bir zorunluluktan da ortaya çıktı. Mayıs 2018’den itibaren şirketlerin döviz kredisi kullanımı döviz kazancına bağlandı ve sınırlandırıldı. O tarihten sonra üç büyük kur atağı yaşadık. Bu nedenlerle döviz kredilerine talep düştü. Bankalar da yapılması gerekeni yaptı.

➔ Şirketlerin 2020 ortasından itibaren yeniden dış borçlanmasını artırdıkları dikkati çekiyor. Bu artış 21.2 milyar dolar ve yüzde 18 düzeyinde. 117.3 milyar dolara kadar inmiş olan şirket dış borçları 1.5 yılda 138.5 milyar dolara çıktı.

➔ Şirket borçlanmalarındaki artışın makine ve teçhizat yatırımları ile çakıştığı dikkati çekiyor. Makine teçhizat yatırımları 2019 yılının son çeyreğinden itibaren canlandı ve 2020 yılın ikinci yarsında yatırım artışları yüzde 20-40 arasında gerçekleşmeye başladı. 2021 yılının üçüncü çeyreğinde önce yüzde 18 ve son çeyreğinde yüzde 7 artışa indi. Kesintisiz 9 çeyrek süren yatırım sıçraması 2010-2011 yatırımları sonrası en güçlü artışı oluşturdu.

➔ Ancak borçla büyüyebilen bir üretim yapısına ve özel sektöre sahibiz. Sermaye fakiri ve borç zenginiyiz. Şirket faaliyetleri yüzde 70 borçla finanse ediliyor. Türk şirketleri döviz borcunda dünyada Çin şirketleriyle yarışıyor.

➔ Milli gelirin yüzde 55’ine varan dış borç stoku yüksek. Önümüzdeki dönem küresel konjonktürü dikkate alınca büyüme ve sermaye akımları zayıflayacak. Ülkelerin borç sorunu yaşama riski artacak.

➔ Türkiye özelinde borç geri ödemesinde zorluklardan biri cari açık vermesi. Kamu kesimi hem borç ödeyecek hem cari açığı finanse edecek dövizi bulacak. Enerji ve emtia ithal eden bir ekonomi olarak fiyatların hızla yükselmesinden dolayı ters bir konjonktürdeyiz. Bu da yakın vadede büyük açık vermek demek.

➔ Döviz kurlarındaki hızlı yükseliş dövizle borçlanma değil, borcu kapatmayı gerektiriyor. Çünkü kur artışları hızlanınca şirketler tahminlerinin ötesinde bir finansal yükle dış borçlarını ödemek durumunda kalıyor. Ödemeler aynı zamanda döviz likiditesi bulundurmayı gerektiriyor ve döviz kuru üzerinde baskı yaratıyor.

➔ Bundan sonra dış borç ödemek zor, borç bulup almak da pahalı. Burada sonuç iç tasarrufları artırmaya, artan tasarrufları finansal sisteme çekmeye çıkıyor. Ancak derin bir negatif faizle tasarrufları büyütmek ne kadar mümkün, ayrı bir konu.

➔ Türkiye sadece dış kaynak bulmada değil aynı zamanda iç kaynakları büyütmede zorluk yaşıyor.

- Merkez Bankası indirimi niye kıprtı?1 dakika önce

- Japonya'da fay hattı kırılıyor: Sessiz tahvil depreminin küresel yankıları18 dakika önce

- Konut rekoru var, sermaye göçü de2 saat önce

- Bu kez geri adım da yetmeyecek mi?5 saat önce

- Bütçe düzeldiyse enflasyon niye inatçı?3 dakika önce

- Dolarda büyük kavga12 saat önce

- Trump'tan büyük hamle: Petrol vanası, Çin ve yeni dünya düzeni13 dakika önce

- 2026'da para nereden kazanılır?5 dakika önce

- Paradan bile para kazanılamıyorsa sorun nerede?12 dakika önce

- 92 Milyar dolar açığın yarısı Çin'den11 dakika önce