Vatandaş 186 milyar liralık kart borcunun sadece faizini ödüyor

Merkez Bankası Finansal İstikrar Raporu'na göre vatandaşın kredi kartı borcu son 1 yılda 480 milyar lira artarak 940 milyar liraya çıktı. Yüzde 60'ını ücretlilerin oluşturduğu kart kullanıcıları bu tutarın her ay yüzde 20'sini yani 186 milyar lirasını ödeyemiyor ve faize bırakıyor. Vatandaş bunun için her ay bankalara 5.6 milyar lira faiz ödüyor. 25 bin TL ve altı limite sahip kredi kartlarında ise limit kullanım oranı yüzde 60'a çıktı. Raporda ücretli çalışanların borçlanmada payının otomobilde yüzde 60'tan yüzde 75'e ihtiyaç kredisinde yüzde 67'den yüzde 74'e konutta 65'ten 68'e ve kredi kartında 57'den yüzde 60'a tırmandığı görüldü.

ABONE OL

Merkez Bankası Finansal İstikrar Raporu kredi kartı borcunun giderek arttığını dahası ödenemeyen tutarın da giderek ciddi boyutlara ulaştığını ve vatandaşın bunun için önemli bir faiz yükünü üstlendiğini ortaya koydu. Rapora göre konut ve taşıt kredileri ciddi fren yapıp ihtiyaç kredileri kullanımı ise faiz oranlarının artışı ise hız keserken vatandaşın kredi kartı borcu son 1 yılda 480 milyar lira artarak 940 milyar liraya çıktı. Yüzde 60'ını ücretlilerin oluşturduğu kart kullanıcıları bu tutarın her ay yüzde 20'sini yani 186 milyar lirasını ödeyemiyor ve faize bırakıyor. Vatandaş bunun için her ay bankalara 5.6 milyar lira faiz ödüyor.

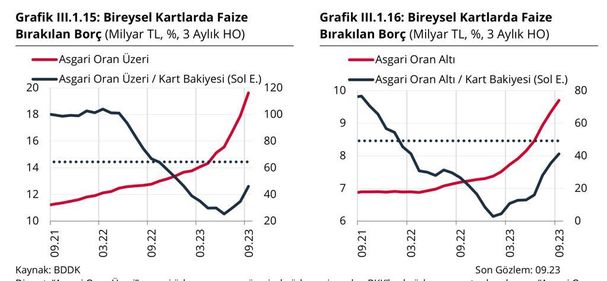

Merkez bankasına göre asgari ödeme oranı ve üzerinde ödeme yapılan kartlarda faize bırakılan borçların toplam kart bakiyesine oranı yüzde 12,6 ve asgari ödeme oranının altında ödeme yapılan kartlarda gecikmeye bırakılan borçların oranı yüzde 8,1 seviyesinde. Son aylarda, gecikmeye bırakılan borcun toplam kredi kartı bakiyesine oranı yüzde 20 civarına ulaştı.

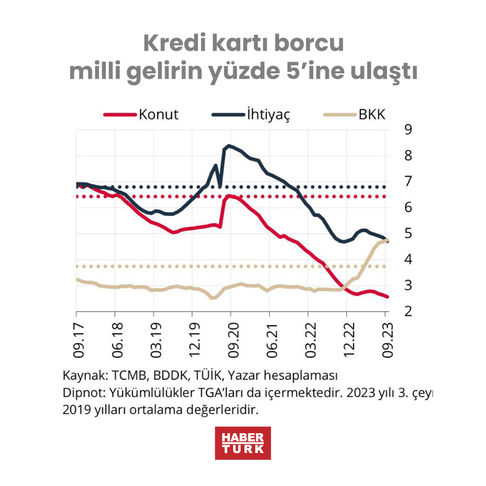

Raporda kredi kartı kullanımının artması temel mal ve hizmet fiyatlarında yaşanan artışlar, dijitalleşme kaynaklı kullanım kolaylıkları ve 2023 yılı ilk yarısına kadar akdi faiz oranlarının diğer bireysel kredi türlerinin altında olması gösterildi. 1 Kasım 2023 tarihinden itibaren geçerli olmak üzere Merkez Bankası tarafından belirlenen akdi faiz oranı (alışveriş ve nakit çekim faizi) aylık yüzde 3,66, gecikme faiz oranı ise aylık yüzde 3,96 düzeyinde bulunuyor. Konut ve ihtiyaç kredileri ise GSYİH’ye oranla tarihsel ortalamasının altında daralma eğilimini sürdürdü. Konut kredilerinin 2012-2019 döneminde yaklaşık olarak yüzde 37 olan bireysel kredilerdeki payı yüzde 21’in altına geriledi. İhtiyaç kredisi payı dönem ortalamasına yakın seyrederken kredi kartının payı ise artış kaydederek yüzde 38’e ulaştı.

Son yıllarda Türkiye’de konut fiyatlarının yüksek seyri, konut kredileri üzerinde makroihtiyati politikaların sıkılaştırılması ve konut kredilerinin uzun vadeli olması nedeniyle mevcut faiz seviyelerinin borç servisini artırması konut kredisi büyümesini yavaşlattı. Ayrıca, Türkiye’de konut kredilerinin gelişmiş ülke uygulamalarına göre daha kısa vadeli kullandırılması ve borcun sabit faizli yapısı nedeniyle zaman içinde anapara borcun azalması gibi faktörler de konut kredisi/GSYİH oranının diğer ülke ortalamalarının altında kalmasına neden oldu. Kredi kartlarının yaygın kullanımı ve dayanıklı/yarı dayanıklı mal ve hizmet alımlarında ihtiyaç kredisi kullanım tercihleri Türkiye’de konut hariç bireysel kredilerin GSYİH’ye oranının bir miktar daha yüksek kalmasında etkili oluyor.